你的位置:国内炒股配资官网 _国内合法炒股配资_股票杠杆真实平台 > 股票杠杆真实平台 > 东海证券IPO承销业务创下一项A股最差纪录 保荐“独苗”被质疑拼凑上市

东海证券IPO承销业务创下一项A股最差纪录 保荐“独苗”被质疑拼凑上市

发布日期:2024-02-02 05:05 点击次数:214

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

系列文章: ①国泰君安 ②海通证券 ③华泰证券 ④中信建投 ⑤广发证券 ⑥国金证券 ⑦民生证券 ⑧长江证券 ⑨天风证券 ⑩东吴证券 ⑪东海证券 ⑫华英证券

编者按:近期,IPO产业链被投资者广泛质疑,部分保荐券商将不太优质的资产保荐上市赚取天价佣金(有的靠突击入股收益翻数倍),部分基金公司用基民的资金拉高发行价,上市公司超募资金、原始股东财富激增,其他中介机构也能收取高额服务费。而上市后股价的涨跌,业绩是否“变脸”,基本上由股民及基民“买单”。

出品:新浪财经上市公司研究院

作者:IPO再融资组/靳泽

刚刚过去的2023年,在IPO放缓的大背景下,东海证券承销两单IPO项目,比2022年多一单。

复盘东海证券IPO业务可以发现,公司最近9年成功保荐的12家IPO项目中,只有1家实现了资金超募,占比较低。而超募近49亿元的万润新能IPO项目,颇受市场质疑,尤其是投资者每中签一手新股,上市当日亏损4.14亿元,创下A股历史最差纪录。

东海证券的保荐质量也较差,2023年因在金洲慈航重大资产重组过程中未勤勉尽责被立案调查,公司投行评级也降到最差的C级。 在审IPO项目中,东海证券目前只有“独苗”安顺控股股份有限公司(下称“安顺控股”)一家,被质疑拼凑上市。

中一签万润新能新股巨亏4.14万元 创下最差A股历史纪录

资料显示,东海证券前身为常州市证券公司,成立于1993年。2015年,公司在全国中小企业股份转让系统挂牌。

wind显示,东海证券自2006年起,共成功保荐23家企业IPO,其中2010年保荐上市的东光微电和东光微电已经被强制退市。自2014年8月以来,东海证券在九年多时间内保荐的12家IPO项目中,只有1家实现资金超募,占比较低。

而最近九年唯一实现超募的万润新能IPO项目,虽让东海证券揽下2.12亿元佣金,但遭到市场颇多质疑,如发行市盈率远超行业均值、上市首日股价严重破发、弃购率高、业绩迅速“变脸”、股价大跌等。

而万润新能所有问题的根源,皆来自奇高的发行市盈率及发行价格。wind显示,万润新能IPO发行价格为299.88元/股,对应的发行市盈率为75.25倍,是行业均值19.21倍的391.72%。

在报价过程中,华夏基金和富国基金的报价较高且拟认购数量较多。其中,华夏基金报价389.04元/股,比发行价格还高出近30%,对应的发行市盈率约为97.62倍,不仅远超行业均值,还远超万润新能可比同行上市公司市盈率均值59.02倍。富国基金的报价为375.99元/股,对应的市盈率约为94.35倍,同样较高。

在高报价的哄抬下,万润新能IPO发行价最终定格在近300元,实现募资63.89亿元,较预期超募48.84亿元,东海证券获得了史无前例的2.12亿元承销保荐佣金。

绝大多数情况下,保荐券商一单项目获得2亿元以上的承销佣金,整个投行都可以吃上肉,对东海证券这样的小券商来说还可以大幅拉升盈利水平。

2.12亿元的承销保荐佣金,是东海证券承销万润新能IPO项目前6年合计9家IPO项目的佣金之和,比东海证券2022年度的净利润1.54亿元还高。

有投资者认为,没有万润新能IPO项目,东海证券2022年或面临亏损。但事实上,正是因为万润新能IPO项目,东海证券2022年的净利润才更低。

wind显示,万润新能新股弃购股数达到153.0865万股,东海证券包销这部分弃购股份,认购金额合计高达4.59亿元。加上东海证券相关子公司作为战投认购的1.28亿元,东海证券合计持有万润新能5.87亿元的股票份额。

自万润新能9月29日上市后,公司股价大幅下滑。截至2022年12月31日收盘,股价较发行价下跌了41.59%,东海证券账面浮亏约2.44亿元,比2.12亿元的承销保荐佣金还高。

2023年上半年,东海证券实现营收6.45亿元,同比下降19.25%;实现扣非归母净利润0.51亿元,同比下降63.04%。截至2023年上半年末,万润新能收盘价较IPO发行价下降54.31%,东海证券账面浮亏3.19亿元。

有投资者认为,作为小投行的东海证券,如果没有很扎实的承销能力,尽量不要去承揽高发行定价及高募资项目。换言之,没有金刚钻别揽瓷器活。东海证券保荐的万润新能IPO项目,可谓砸了场子、坑了散户、套牢自己,详见《万润新能“客大欺店”:超募50亿元独自爽,收割散户和小投行》等文章。

东海证券保荐的万润新能IPO项目,还创造了一项A股最差历史纪录,即中一签新股在上市当日亏损最多的纪录。

根据发行价299.88元/股计算,投资者打中一签万润新能新股,需要缴纳14.99万元的资金。上市首日,万润新能股价下跌27.59%,打新投资者如果上市首日不抛售的话,将亏损4.14万元,这在五千多家已上市的公司中高居榜首,远超排名第二的翱捷科技的2.78万元。

截至目前,万润新能的股价较发行价已经下跌了73.64%,公司也由盈利转巨亏,中小投资者苦不堪言。

协助安顺控股“带病闯关”?执业质量差到被立案调查

在审IPO项目中,东海证券目前只有“独苗”安顺控股一家,被质疑拼凑上市,也存在“带病闯关”的嫌疑。

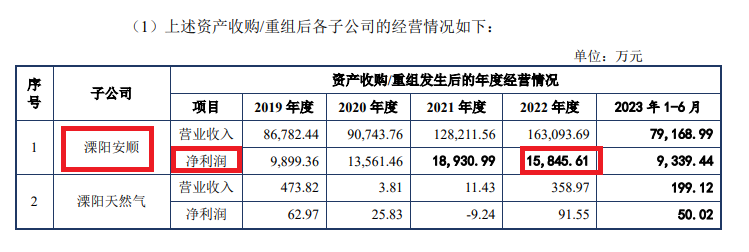

招股书显示,安顺控股的主营业务是天然气销售和天然气设施设备安装服务。在申报IPO前夕,安顺控股收购了一系列公司,净利润才能达到上市标准。

2018年12月,安顺控股收购了溧阳安顺100%股权、溧阳天然气100%股权、市政工程设计院100%股权、安顺燃气用具100%股权、歙县安顺75%股权、南平安顺70%股权。 2021年6月安顺控股收购了宁国安顺 100%股权;2022年9月,安顺控股收购黟县安顺100%股权、安顺清洁能源100%股权。

来源:安顺控股申报材料

来源:安顺控股申报材料

2022年,安顺控股收购的溧阳安顺,实现净利润1.59亿元,比安顺控股全年的净利润1.47亿元还高。监管部门质疑,公司一系列重组是否存在拼凑上市的情况。

安顺控股及东海证券回复称,资产重组是公司股东安顺集团将燃气板块业务整合过程,为同一控制下的企业合并,本次资产重组完成后,安顺控股上市架构更加清晰、消除了同业竞争、减少了关联交易,具备合理性,不存在拼凑上市情形。

招股书显示,安顺控股成立于2018年11月23日,看来是专门为承接安顺集团相关资产成立的公司。

令人生疑的是,既然是控股股东一系列的资产整合,为什么要以安顺控股为上市主体,控股股东安顺集团是否存在不符合上市条件的问题,东海证券是否协助“带病闯关”?这有待公司给出荅案。

2023年,东海证券的投行执业质量评级降为C级,主要原因是在金洲慈航2015年重大资产重组中,开展独立财务顾问业务涉嫌未勤勉尽责。目前,金洲慈航已经退市,而东海证券调查结果还没出炉,将受到何种处罚不久会有答案。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察

Powered by 国内炒股配资官网 _国内合法炒股配资_股票杠杆真实平台 @2013-2022 RSS地图 HTML地图